EKBIS.CO, JAKARTA--Keluhan terhadap produk asuransi bukanlah barang baru. Terlebih dengan munculnya media sosial saat ini, masyarakat yang merasa dirugikan dapat dengan leluasa menuangkan kekecewaanya di media tersebut.

Umumnya, keluhan tersebut terkait produk asuransi yang dikaitkan dengan investasi. Patut disayangkan, bahwa maraknya kasus kerugian investasi dari produk asuransi yang dikaitkan dengan investasi tidak lepas dari masih belum meratanya tingkat literasi masyarakat atas asuransi jiwa.

Menurut Survei Nasional Literasi Keuangan yang dilakukan Otoritas Jasa Keuangan (OJK) pada 2019 menunjukkan tingkat literasi keuangan di Indonesia khususnya di sektor asuransi jiwa masih rendah. Persisnya, Indeks Literasi Asuransi hanya 19,4 persen, lebih rendah dari Indeks Literasi Perbankan yang mencapai 36,12 persen.

Tak hanya itu, penetrasi dan densitas asuransi jiwa di Indonesia juga masih sangat rendah. Data OJK menunjukkan sampai Juli 2020, penetrasi asuransi jiwa terhadap Produk Domestik Bruto (PDB) di Indonesia baru 1,1 persen. Artinya, jumlah penduduk Indonesia yang memiliki polis asuransi jiwa baru 17,4 juta orang atau 16 orang per satu polis. Sedang densitas, atau pengeluaran per penduduk di Indonesia selama setahun untuk asuransi hanya sebesar Rp 554.970.

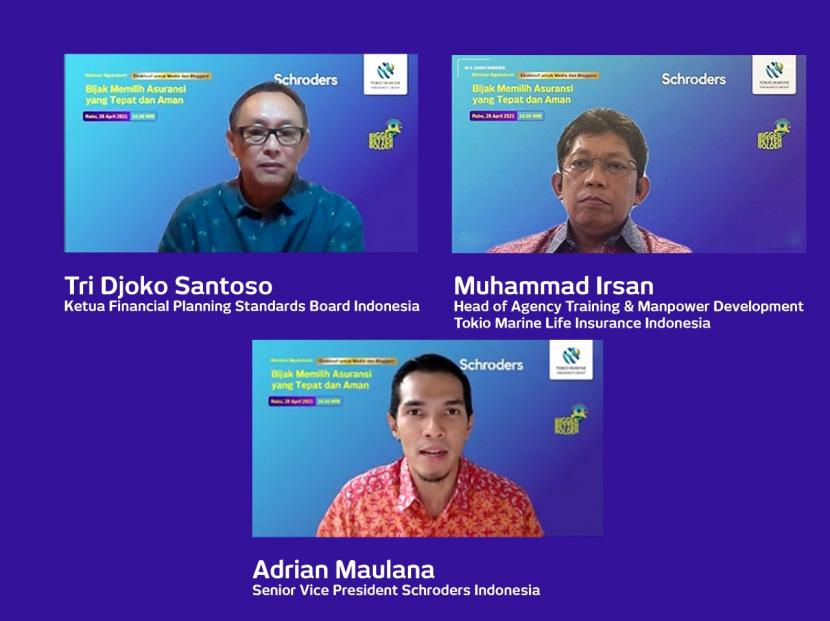

Muhammad Irsan, Head of Agency Training & Manpower Development, PT Tokio Marine Life Insurance Indonesia, Rabu (28/4) dalam sebuah diskusi webinar menerangkan dari pemaparan di atas, berbagai keluhan pemegang polis yang muncul di media sosial dan terjadi saat situasi pandemi Covid-19. Penetrasi asuransi jiwa di Indonesia yang rendah menunjukkan perlunya semua pihak di industri ini untuk terus melakukan sosialisasi dan edukasi kepada masyarakat.

Tentang pentingnya memahami fungsi asuransi jiwa sebagai sarana perlindungan dan perencanaan keuangan keluarga masa depan. "Perusahaan asuransi juga sudah seharusnya memastikan para tenaga pemasarnya telah tersertifikasi dan memiliki pengetahuan produk yang baik sehingga mampu memasarkan seluruh produk yang dijual sesuai aturan yang berlaku," katanya.

Tokio Marine Life Insurance Indonesia, mempunyai program pelatihan berkala untuk para tenaga pemasar bahkan kami secara khusus juga mengundang trainer profesional untuk memberikan program pelatihan yang komprehensif sebagai bekal para tenaga pemasar kami agar mereka dapat menjual produk dengan cara yang benar.

Ketua Lembaga Sertifikasi Profesi Financial Planning Standards Board Indonesia (LSP FPSB) Tri Djoko Santoso mengungkapkan, polis asuransi jiwa fungsi utamanya adalah proteksi keuangan menyeluruh, yaitu melindungi keuangan keluarga karena hilang atau berkurangnya penghasilan (income protection) dan kekayaan (wealth protection) seorang pencari nafkah atau pemilik kekayaan, karena sebab meninggal, kecelakaan, sakit dan cacat. "Dalam perencanaan keuangan, polis asuransi jiwa memiliki peran sangat penting bagi keluarga dari sejak seorang mulai bekerja (income and debt protection), menikah, memiliki anak sampai meninggal (warisan)," ungkap Tri Djoko.

Karena itu, Polis asuransi jiwa dikemas dalam bentuk premi proteksi saja dan premi proteksi + nilai tunai (tabungan atau investasi) untuk tujuan dan manfaat keuangan yang berbeda. "Seiring berjalannya waktu, premi proteksi asuransi akan terus meningkat seiring bertambahnya usia, inflasi dan jenis proteksi. Premi nilai tunai salah satunya manfaat untuk membantu membayar kenaikan premi asuransi, selain itu, premi nilai tunai dapat memberi manfaat tabungan dan investasi lainnya," papar Tri Djoko.

Senior Vice President PT Schroders Investment Management Indonesia Adrian Maulana mengungkapkan, dalam hal berinvestasi, calon investor atau pemegang polis harus lebih dahulu mengenal produk investasi dan profil risiko dari nasabah. "Sebabnya, tingkat risiko dari setiap jenis instrumen investasi itu berbeda-beda dan disesuaikan dengan profil risiko nasabah. Di sisi lain, peran perusahaan asuransi juga perlu untuk memberikan edukasi kepada calon investor atau pemegang polis, karena mereka mempunyai hak untuk berinvestasi sesuai dengan profil risikonya. Kedua unsur ini sangat penting agar tidak muncul dispute di kemudian hari," jelas Adrian dalam sesi webinarnya.

Dalam hal pembelian produk asuransi yang terhubung investasi, nasabah berhak menentukan pilihan investasi dan sebaiknya memilih jenis instrumen investasi dengan hati-hati sesuai dengan profil risiko nasabah.